Mərkəzi Bankının İdarə Heyəti tərəfindən təsdiq olunan “2024-2026-cı illərdə maliyyə sektorunun inkişaf Strategiyası”na əsasən, Azərbaycanda İslam bankçılığı sistemi yaradılacaq.

Hələ fevral ayının əvvəlində Azərbaycan Mərkəzi Bankının yaydığı açıqlamada, bu sistemin vətəndaşların marağına səbəb olacağı bildirildi.

MÖVZU İLƏ BAĞLI:

İslam BANKÇILIĞI – Faiz və sələmin olmadığı sistem Azərbaycanda reallaşdırıla BİLƏRMİ?

Qeyd olundu ki, əgər vətəndaş bankdan alacağı kredit hesabına biznes qurmağı planlaşdırırsa, əsas məbləğlə yanaşı qazancının müəyyən hissəsini müqavilədə göstərilən müddət ərzində bankla bölüşür.

Borca görə dəbbə pulu hesablanmır. Yəni bu bankçılıq sistemi ilə təqdim edilən kreditlərə görə faiz tutulmur. Əgər vətəndaş zəruri sosial yönümlü ehtiyacları üçün kredit götürürsə, yalnız həmin məbləği geri qaytarır.

Bəs İslam bankçılığı nədir?

İslam bankçılığının əsasını şəriət qanunları təşkil edir. Ənənəvi bankçılıqdan fərqləndirən əsas cəhət, faizin olmamasıdır, yəni faizsiz kreditlərin verilməsidir. Bir sözlə, bu sistemdə faiz anlayışı yoxdur, əvəzində “mənfəət marjası” (profite rate) adlı yanaşma var. Elə buna görə də İslam bankçılığının nüfuz göstəricisi də onun həm faizsiz, yaxud halal olması, həm də ucuz və sərfəli şərtlərlə bağlıdır. Buna misal kimi Şimali Afrika və Körfəz ölkələri göstərilir. Şübhəsiz ki, belə bir mühit sahibkarlar üçün mühüm önəm daşıyır.

Adi bankda borc götürənin iqtisadi fəaliyyətinin uğurlu və yaxud uğursuz olmasının pul verən üçün heç bir əhəmiyyət kəsb etmir. Onu yalnız əmanətlər üzrə faizin ödənilməsi maraqlandırır. İslam bankçılığında isə borc verən borc alanla şərikdir. Bu formada bankın da sahibkarın əldə edəcəyi mənfəətdə payı olur.

Riba, yoxsa qadağa?

İslam bankçılığının şəriətdən doğan bir neçə cəhəti var ki, bu cəhətlər onu adi bankçılıqdan fərqləndirir. Belə ki, İslam bankçılığında bütün alqı-satqı və kirayə əməliyyatları yalnız real, göz qabağında olan aktivlərə əsaslanır. Bu növ bankçılıqda faizlər (ərəbcə “Riba”) qadağandır.

Tütün və alkoqol məhsullarına, qeyri-halal mallara, silahlara sərmayə qoymaq və onların ticarətini aparmaq olmaz. Qumar və şəriətə zidd olan başqa bank və maliyyə sahələrinə də sərmayə qoymaq və oradan gəlir götürməyə çalışmaq qadağandır.

İslam bankçılığını fərqləndirən maraqlı cəhətlərdən biri də, hər hansı risklərdən yan keçə bilmək üçün mal və xidmət bazarlarında həyata keçirilən bütün əməliyyatların şəffaf və açıq olmasının vacibliyidir.

Bu qanunlar yalnız real istehsala və real aktivlərə hesab yatırmağa icazə verir və spekulyasiyalarla işləməyi qadağan edir.

Qeyd edək ki, 2008-ci ildə dünyada başlamış maliyyə böhranı məhz ənənəvi bankların real aktivlərə yox, spekulyasiyalara sərmayə qoyması nəticəsində ortaya çıxmışdı.

Bu gün dünyanın bir çox ölkələrində, xüsusilə də Malayziya, İran, Birləşmiş Ərəb Əmirlikləri, ABŞ, Bəhreyn, Qatar və Böyük Britaniya kimi ölkələrdə İslam kapital bazarları və maliyyə institutlarının artımı hiss olunur.

Qərb və İslam bankçılığı

Artıq bəzi Qərb ölkələrində bəzi banklar və maliyyə institutları İslam bankçılığı sistemindən uğurla istifadə etməyə başlayıblar. Buna misal olaraq, Citibank N.A, Barclays, Deutsche Bank və digərlərini göstərmək olar.

Dünyada İslam bankçılığının mərkəzi Londondur. Halbuki, Böyük Britaniya xristian dini etiqadında olan bir ölkədir. İkinci yerdə Frankfurt gəlir. Almaniya da ənənəvi bankçılıq sektoru üzrə lider olan məkandır.

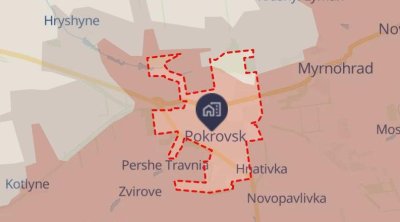

Hətta Rusiyada bu sistem uğurla tətbiq olunmağa başlayıb. Belə ki, 2023-cü ilin avqust ayının sonlarından etibarən Rusiyanın 4 regionunda, yəni Tatarıstan, Dağıstan, Çeçenistan və Başqırdıstanda, islam bankçılığı test rejimində tətbiq olunur. Bu bölgələrdə “birgə bankçılıq” kimi də tanınan islam bankçılığının “hüquqi prosesi” qanun qəbul olunandan sonra başlayıb.

Ən azı 3 trilyon dollarlıq qlobal ölçüsü olan İslam bankçılığı sisteminin 2 il ərzində sürətlə böyüməsi gözlənilir. Qanuna görə, sınaq müddəti 2025-ci il sentyabrın 1-dək davam edəcək və Rusiya Bankına regionların siyahısını genişləndirmək səlahiyyəti veriləcək.

Bəs, Azərbaycan buna hazırdırmı?

Azərbaycanda bu sistemin işə yarayıb-yaramayacağı ilə bağlı bəzi tərəddüdlər var. Bu da əsasən kreditlərin faizsiz verilməsi ilə bağlıdır. Bəzi ekspertlər belə düşünürlər ki, İslam bankçılığı və faizsiz kreditlər məsələsi mövcud sistemə, yəni ənənəvi bankçılığa mənfi təsir edəcək.

Bəzi ekspertlər isə bu məsələyə çox pessimist yanaşır və israrla bu modelin Azərbaycan kimi ölkələrdə işləməyəcəyini iddia edirlər. Fikirlərini də belə əsaslandırırlar ki, bankların vergi, maliyyə və auditor hesabatları yanlışdır.

Belə ki, əgər bir sahibkar öz biznesi üçün İslam Bankından 1 milyon manat dəyərində kredit götürürsə, onun üçün dövlət hər cür şəraiti yaratmalıdır. Əgər sistem belə ölkələrdə şəffaf və açıq olmasa, sahibkar bankı aldada bilər. Yəni, banka biznesinin iflasa uğradığı və əlindəki bütün vəsaitlərin yox olduğu ilə bağlı yalan məlumat verəcək.

Bank da sistem olmadığı üçün bunu yoxlaya bilməyəcək. Hətta bankların yaydığı hesabatlar bəzən həqiqətə uyğun olmur.

Digər bir qrup da belə təklif edir ki, islam bankçılığının ilkin dövrlərində əhalinin əmanətlərini bu maliyyə institutlarına cəlb etmək üçün dividend gəlirləri müəyyən müddətə vergidən azad edilsin, islam banklarının sərbəst fəaliyyəti üçün birgə müəssisələrin təşkili, birgə fəaliyyət üzrə öhdəliklərin formalaşması, payda iştirak və əldə olunan dividendlər üzrə gəlirlərin vergiyə cəlbi istiqamətində islahatlar aparılsın.

Üçüncü tərəf də bildirir ki, ölkədə bu sistemin iş salınması üçün ilk növbədə qanunvericilikdə dəyişikliklər edilməlidir. Onların qənaətinə görə, əgər belə olarsa, bu fəaliyyət növünə sərbəstlik verilərsə və şəffaflıq təmin olunarsa, İslam Bankçılığı ölkəmizdə də inkişaf edəcək. Bundan başqa, ölkəmiz üçün ilk növbədə insan haqları baxımından çox vacibdir.

Ona görə ki, bizdə bəzi iş adamları dini inancına və əqidəsinə görə faizlə işləmək istəmir. İkincisi, bu, təhlükəsizlik baxımından vacibdir. Çünki elə insanlar var ki, bankların faiz tətbiqinə görə pul əldə etmək üçün fərqli yollara baş vururlar.

Qeyd olunanlardan belə nəticəyə gələ bilərik ki, İslam bankçılığının qanunlara əsaslanan, şəffaf fəaliyyəti təmin olunarsa, şirkətlərimiz bu xidmətlərdən geniş istifadə edə bilərlər.

Rövşən Ziya, Bizim.Media